VTIは圧倒的な低コストで米国株式市場に幅広く分散投資できる人気のETFです。

ETFの純資産総額ランキングでも4位にランクインしており、多くの投資家から支持されていることが分かります。

投資に関する様々な書籍やメディアでもVTIは取り上げられていますし、これからVTIに投資をしようと考えている人も多いのではないでしょうか。

本記事では、VTIの特徴や投資するメリット・デメリット、その他のETFとの違いなどを分かりやすく解説します。

VTIの購入方法やおすすめの証券会社も紹介させていただきますので、VTIへの投資を考えている方はぜひ最後までご覧ください。

VTIとは|バンガード社が誇る低コストの米国ETF

VTIとは、世界最大級の資産運用会社「バンガード社」が提供している米国ETFで、米国株式市場全体に投資できる商品です。

正式名称は「バンガード・トータル・ストック・マーケットETF」であり、ティッカーがVTIとなっています。

欧米などで金融商品取引所に上場する銘柄を識別するために付けられるコードのこと

米国ETFはティッカーで呼ばれることが多いので、米国ETFに投資する際は併せてティッカーも覚えておきましょう。

世界最大級の資産運用会社「バンガード社」による運用

VTIの管理・運用を行っているのはバンガード社です。

バンガード社は1975年にアメリカのペンシルバニア州で創業された世界最大級の資産運用会社であり、業界のローコストリーダーとして知られています。

今となってはインデックスファンドも低コストで投資できるようになりましたが、その裏では投資にかかるコストを幅広く引き下げてきたバンガード社の役割が大きいです。

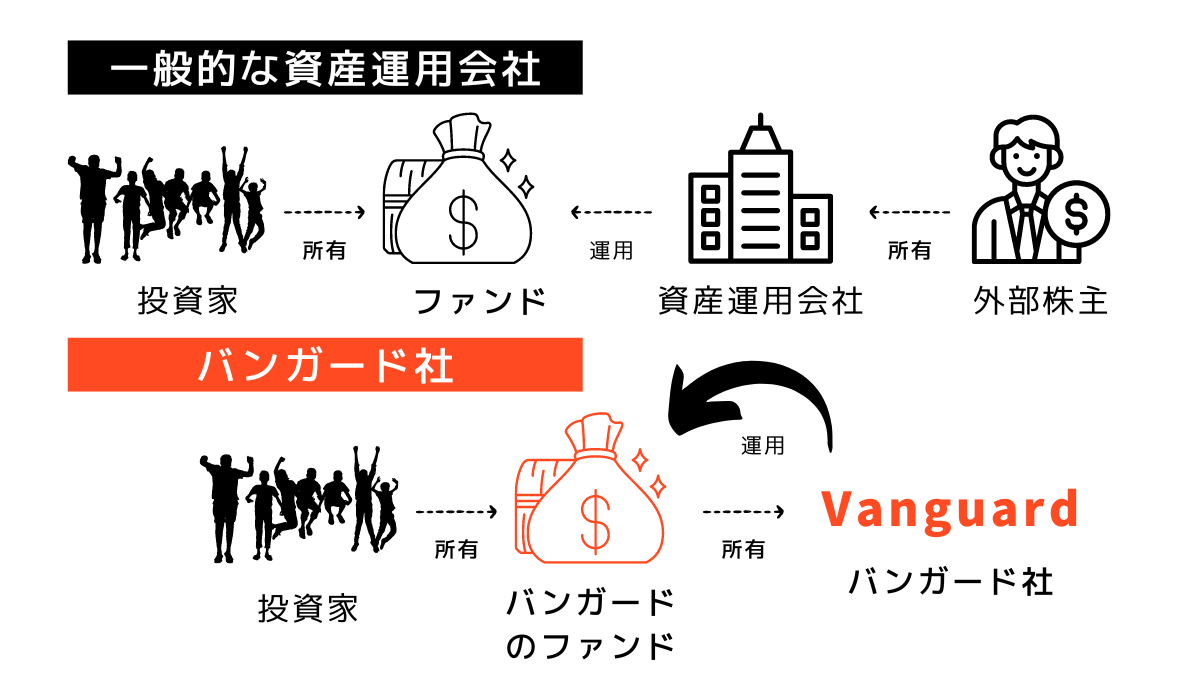

なぜバンガード社は低コストのファンドを提供できているのかというと、一般的な資産運用会社とは異なり、相互所有形態の会社構造になっているからです。

一般的な資産運用会社は外部の株主に所有されており、会社の利益は配当として株主に支払われるといった利害関係が生じます。

一方でバンガード社はバンガードという会社をファンドが所有し、そのファンドを投資家が保有する構造になっているので外部株主が存在しません。

外部株主が存在しないので、バンガードとバンガードの投資家の間に利益相反が起こらず、経費率を引き下げることでファンドの利益を投資家に還元できる仕組みとなっています。

連動指数はCRSP USトータル・マーケット・インデックス

VTIはCRSP USトータル・マーケット・インデックスに連動する投資成果を目指しています。

CRSP USトータル・マーケット・インデックスは米国株式市場の大型株から小型株までを網羅し、米国株式市場の時価総額をほぼ100%カバーしている時価総額加重平均型の株価指数です。

約4,000の銘柄で構成されており、小型株まで含めて様々な米国企業に幅広く分散投資ができる点が魅力です。

指数はシカゴ大学証券価格調査センター(Center for Research in Security Prices)が算出しています。

VTIの構成銘柄とセクター比率

VTIの組入上位10銘柄と10業種を以下の表にまとめました。

| No. | 組入銘柄 | 組入比率 |

|---|---|---|

| 1 | マイクロソフト | 6.21% |

| 2 | アップル | 5.39% |

| 3 | エヌビディア | 3.75% |

| 4 | アマゾンドットコム | 3.32% |

| 5 | メタプラットフォームズ | 2.20% |

| 6 | アルファベット クラスA | 1.65% |

| 7 | バークシャーハサウェイ | 1.47% |

| 8 | アルファベット クラスC | 1.37% |

| 9 | イーライリリー | 1.30% |

| 10 | ブロードコム | 1.17% |

| No. | 組入業種 | 組入比率 |

|---|---|---|

| 1 | 情報技術 | 32.30% |

| 2 | 一般消費財 | 14.50% |

| 3 | 資本財 | 13.00% |

| 4 | ヘルスケア | 12.00% |

| 5 | 金融 | 10.70% |

| 6 | 生活必需品 | 4.50% |

| 7 | エネルギー | 3.90% |

| 8 | 不動産 | 2.80% |

| 9 | 公共事業 | 2.50% |

| 10 | 通信 | 1.90% |

参照:バンガード社(2024/3/28時点)

組入上位10銘柄にはGAFAMを中心に世界を代表する企業がズラリと並んでいます。

対象指数のCRSP USトータル・マーケット・インデックスは時価総額加重平均型の株価指数ですので、時価総額が大きい企業ほど組入比率は高いです。

組入上位10銘柄で約4分の1を占めています。

業種は情報技術が32.30%と最も多くの割合を占めており、続いて一般消費財が14.50%、資本財が13.00%となっています。

これら上位3業種で50%以上を占めていますが、その他にも様々なセクターが組み入れられているのでバランスは良いです。

VTIに投資するメリット

VTIに投資する主なメリットとして以下の3つが挙げられます。

- 運用コストが低い

- 小型株まで含めて米国株式市場全体に投資できる

- 四半期ごとに分配金が出る

1 運用コストが低い

VTIに投資する最大の魅力は運用コストが圧倒的に低いことです。

2024年2月末時点では、VTIの経費率は年率0.03%で設定されています。

米国籍ETFの平均経費率は0.20%ですので、VTIの経費率がいかに低いかお分かりいただけるのではないでしょうか。

世界最大級の運用資産規模や長年低コスト商品の提供にこだわり続けてきたバンガード社だからこそここまで経費率を引き下げることができています。

2 小型株まで含めて米国株式市場全体に投資できる

VTIは低コストながら小型株まで含めて米国株式市場全体に投資できるのも大きな魅力です。

米国の主要株価指数にはNYダウ、S&P500、NASDAQ100などの指数がありますが、これらの指数には中小型株は含まれていません。

中小型株はリスクも高いですが、成熟企業では成し得ない成長の可能性を秘めている魅力があります。

VTIに投資することで、大型株を中心としながらも中小型株の成長の恩恵を享受することができます。

3 四半期ごとに分配金が出る

VTIは四半期ごとに分配金が支払われます。

支払時期は3月、6月、9月、12月の年4回です。

| 支払日 | 分配金 |

|---|---|

| 2023/12/21 | 1.0017 |

| 2023/9/21 | 0.7984 |

| 2023/6/23 | 0.8265 |

| 2023/3/23 | 0.7862 |

直近の配当利回りは1.40%となっており、VTIはキャピタルゲイン(値上がり益)だけではなく、インカムゲインも狙えるのが魅力です。

VTIに投資するデメリット

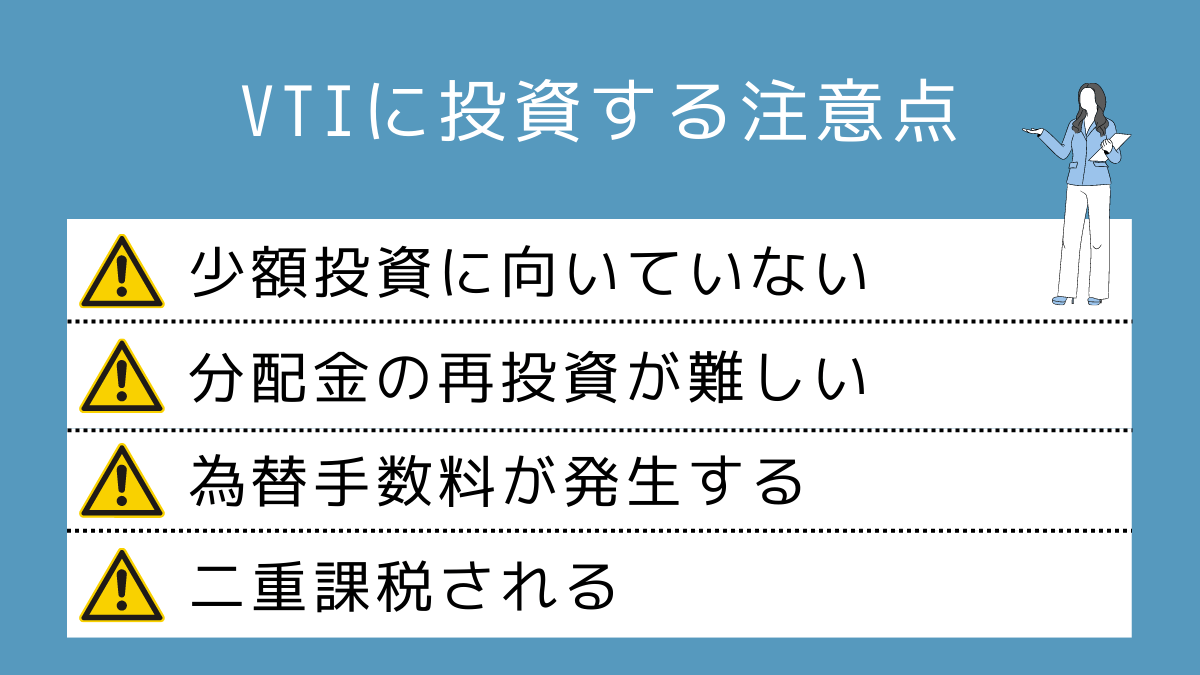

一方、VTIに投資するデメリットは以下の4つがあります。

- 少額投資には向いていない

- 分配金の再投資が難しい

- 為替手数料が発生する

- 二重課税される

1 少額投資には向いていない

ETFの購入単位は1口からなので少額投資には向いていません。

2024年3月28日時点だと、VTIを1口購入するには39,328円かかります。

(259.73ドル、1ドル=151.42で手数料を考慮せず計算)

まずは少額から投資をしたいと考えている人にとってはなかなかハードルが高いのではないでしょうか。

少額から投資をしたい方は最低100円から投資できる投資信託を活用しましょう。

2 分配金の再投資が難しい

VTIは分配金が支払われるといったメリットがある一方で、分配金の再投資がしづらいといったデメリットがあります。

長期投資においては分配金を再投資して元本に組み入れ、複利効果を狙うのがセオリーですが、米国ETFの場合自動で再投資することはできません。

VTIから支払われた分配金を再投資するには自分で買付を行わなければならないため、手間がかかります。

加えて、1回で受け取る分配金がVTIの1口分に満たなければ、分配金をそのまま再投資に回すことはできません。

3 為替手数料が発生する

VTIの取引はドルで行われるため、ドルを保有していない方は円からドルへの両替が必要となり、その際に為替手数料がかかります。

主要ネット証券の場合、為替手数料は1ドルあたり25銭で設定されているところが多いです。

ただし、為替手数料は工夫次第で抑えることができます。

例えば、SBI証券は住信SBIネット銀行からの外貨入出金が0円ででき、住信SBIネット銀行の為替手数料は1ドルあたり6銭で取引できます。(外貨積立なら3銭)

また、マネックス証券は買付時の為替手数料が無料となっています。

4 二重課税される

VTIは米国ETFであるため、米国と日本でそれぞれ課税される「二重課税」が起こります。

米国ETFの分配金は米国で10%の税率で源泉徴収された後、残り90%に対して日本国内で20.315%の課税がなされます。

この二重課税を解消する方法として外国税額控除の仕組みが用意されていますが、控除を受けるためには自分で確定申告しなければなりません。

確定申告が手間だと感じる方にとっては大きなデメリットと言えるでしょう。

【評価】VTIの運用成績

下表にVTIの期間別トータルリターン(ドルベース)をまとめました。

| 期間 | 1年 | 3年 | 5年 | 10年 | 設定来 |

|---|---|---|---|---|---|

| トータルリターン(年率) | 28.66% | 9.74% | 13.85% | 11.98% | 8.52% |

【引用元:バンガード社 日付:2024/3/1時点】

直近1年間は相場が暴落しているため、マイナスとなっていますが、3年以上の長期で保有している方は年率10%を超えるリターンを残しています。

VTIは2001年5月24日に設定されていますが、設定来でも年率8.52%の運用成績を残しているのは非常に優秀です。

米国は先進国の中でも唯一人口が増加していますし、資本の効率性や技術革新といった観点からも長期的に経済成長が期待できます。

VTIはVOOやQQQと何が違う?どっちに投資すべき?

VTIの他にも米国株に投資できる人気のETFにはVOOやQQQがあります。

どれも米国の主要企業に投資ができる点は同じですが、それぞれ細かな違いがあります。

VTIとVOO、QQQとの違いについても理解を深めておきましょう。

VTIとVOOの違い

VOOはVTIと同じくバンガード社が提供しているETFで、正式名称は「バンガード・S&P500 ETF」です。

VTIとVOOの違いを表にまとめました。

| VTI | VOO | |

|---|---|---|

| 運用会社 | バンガード社 | バンガード社 |

| 設定日 | 2001/5/24 | 2010/9/7 |

| 連動指数 | CRSP USトータル・ マーケット・インデックス | S&P500 |

| 投資対象 | 大型/中型/小型株 | 大型株 |

| 構成銘柄数 | 約4,000 | 約500 |

| 経費率 | 0.03% | 0.03% |

| 純資産総額(十億USD) | 388.573 | 435.365 |

| 直近分配金利回り | 1.40% | 1.28% |

| トータルリターン(1年) | 32.75% | 33.09% |

| トータルリターン(3年) | 9.26% | 11.07% |

| トータルリターン(5年) | 14.14% | 14.91% |

2024/3/28時点

どちらも非常に低コストで人気のETFですので、経費率や純資産総額には大きな差はありません。

VOOは米国を代表する主要企業500社で構成されるS&P500指数に連動する投資成果を目指しているので、投資対象に中小型株を含まない点がVTIと異なります。

構成銘柄数こそVTI(約4,000)とVOO(約500)で大きな差がありますが、米国株式市場の時価総額カバー率はVTI(約100%)とVOO(約80%)でそこまでの差はありません。

VOOも十分米国株式市場に幅広く分散投資ができますが、VTIの方がより中小型株まで含めて幅広く分散投資することができるETFだとご理解いただければ大丈夫です。

VTIとQQQの違い

QQQはインベスコが提供しているETFで、正式名称は「インベスコ QQQ トラスト シリーズ1ETF」です。

VTIとQQQの違いを表にまとめました。

| VTI | QQQ | |

|---|---|---|

| 運用会社 | バンガード社 | インベスコ |

| 設定日 | 2001/5/24 | 1999/3/10 |

| 連動指数 | CRSP USトータル・ マーケット・インデックス | NASDAQ100 |

| 投資対象 | 大型/中型/小型株 | 大型株 |

| 構成銘柄数 | 約4,000 | 約100 |

| 経費率 | 0.03% | 0.20% |

| 純資産総額(十億USD) | 388.573 | 259.638 |

| 直近分配金利回り | 1.40% | 0.52% |

| トータルリターン(1年) | 32.75% | 45.03% |

| トータルリターン(3年) | 9.26% | 12.76% |

| トータルリターン(5年) | 14.14% | 20.91% |

2024/3/28時点

QQQは世界最大の新興企業(ベンチャー)向け株式市場NASDAQに上場している企業の中から流動性が高く、時価総額が大きい100社で構成されるNASDAQ100に連動する投資成果を目指しています。

NASDAQ100は情報技術系の企業の組入比率が高い特徴があります。

情報技術系の企業は成長株が多く、QQQは組入銘柄も約100銘柄と相対的に少ないので、VTIと比べてリスク・リターンは高くなる点にご注意ください。

VTIをつみたて投資枠で投資する方法

VTIは米国ETFなのでつみたて投資枠の制度を利用して投資することはできません。

ただし、つみたて投資枠を利用して間接的にVTIに投資することは可能です。

具体的には以下の2つのファンドのどちらかに投資を行います。

上記の2ファンドはどちらもつみたて投資枠に対応しており、マザーファンドを通じてVTIに投資する設計になっています。

VTIに直接投資するよりも多少運用コストが高くなるといったデメリットはありますが、100円からの少額投資に対応し、さらにつみたて投資枠の制度を利用できる点は非常に大きなメリットです。

どちらも低コストで個人投資家から人気が高い投資信託なので、つみたて投資枠の制度を活用してVTIに投資がしたい方はぜひ参考にしてください。

SBIと楽天のどちらの投資信託を選べばいいか分からない方は

・信託報酬が低い方がいい→SBI・V・全米株式インデックス・ファンド

・純資産総額が大きい方がいい→楽天・全米株式インデックス・ファンド

で選べばOKです。

VTIに投資するならこの証券会社がおすすめ

VTIに投資をする方法には「現物取引」と「CFD取引」の2種類があります。

CFD取引は「Contact For Difference」の頭文字を取ったもので、日本語では「差金決済取引(証拠金取引)」と呼ばれています。

実際に金融資産を保有するのではなく、あらゆる金融商品の取引結果の差額を取引するのが差金決済取引です。

現物の売買は行われないので、証拠金を預けて売買することができますし、売り注文から取引を行うこともできます。

ここではVTIの現物取引におすすめの証券会社を紹介させていただきますので、CFD取引に興味がある方はCFD取引におすすめの証券会社ランキングをご覧ください。

下表に主要ネット証券のVTIの取扱や米国株(ETF)に関するサービス情報をまとめました。

| 証券会社 |  SBI証券 SBI証券 |

楽天証券 楽天証券 |

マネックス証券 マネックス証券 |

auカブコム証券 auカブコム証券 |

松井証券 松井証券 |

DMM株 DMM株 |

|---|---|---|---|---|---|---|

| 米国株 取扱本数 |

5,300超 | 4,733 | 4,613 | 1887 (ETF含む) |

3,107 | 2,009 |

| 米国ETF 取扱本数 |

393 | 400 | 401 | 391 | 287 | |

| VTIの取扱 | ○ | ○ | ○ | ○ | ○ | ○ |

| VTI 購入時 手数料 |

無料 | 無料 | 無料 | 0.495% | 0.495% | 無料 |

| VTI 売却時 手数料 |

0.495% | 0.495% | 0.495% | 0.495% | 0.495% | 無料 |

| 為替 手数料 |

0銭 | 0銭 | 0銭【買付時】 25銭【売却時】 |

20銭 | 25銭 | 25銭 |

| 詳細 | SBI証券 ≫詳しく見る |

楽天証券 ≫詳しく見る |

マネックス証券 ≫詳しく見る |

auカブコム証券 ≫詳しく見る |

松井証券 ≫詳しく見る |

DMM株 ≫詳しく見る |

2024/3/28時点

VTIの買付手数料が無料になる証券会社は「SBI証券」「楽天証券」「マネックス証券」「DMM株」の4つです。

それぞれの証券会社の特徴を紹介させていただきます。

SBI証券

SBI証券は総合力No.1でおすすめのネット証券です。

*ネット証券おすすめランキング!株初心者におすすめの証券会社を徹底比較!

- 米国ETFは393本の取り扱い

- 米国ETFの最低手数料は0ドル~【上限手数料は22ドル。基本は約定代金の0.495%(税込)】

- ドル円の為替手数料が無料

- 米国株式・ETF定期買付サービス対応

- 米国貸株サービス対応

米国ETFの取扱本数も393本と非常に充実しており、米国株式の取扱銘柄数も6,000を超えています。

コスト面でも手数料は約定代金の0.495%(税込)と最安水準です。

また、SBI証券には「SBI ETFセレクション」というサービスがあり、対象の10銘柄の買付手数料は無料となります。

| ティッカー | 銘柄 |

|---|---|

| VT | バンガード トータルワールドストックETF |

| VTI | バンガード トータルストックマーケットETF |

| VOO | バンガード S&P500ETF |

| QQQ | インベスコ QQQ トラスト シリーズ1ETF |

| SPYD | SPDRポートフォリオS&P500高配当株式ETF |

| VGT | バンガード情報技術セクターETF |

| EPI | ウィズダムツリー インド株収益ファンド |

| AGG | iシェアーズ コア 米国総合債券市場ETF |

| GLDM | SPDRゴールド ミニシェアーズ トラスト |

| IYR | iシェアーズ 米国不動産ETF |

米国ETFを買い付けする際は外貨での取引が必要となりますが、SBI証券なら為替手数料がかからないのも大きなメリットです。

サービス面に着目すると、SBI証券は米国株式・ETF定期買付サービスにも対応しているので、日付・曜日・ボーナス月を設定して対象の米国株やETFを定期的に買付を行うこともできます。

さらに米国貸株サービスにも対応しているので、対象の銘柄を貸し出すことで毎月貸株金利を受け取ることも可能です。

楽天証券

楽天証券はSBI証券と並んでサービスが充実しているおすすめのネット証券です。

- 米国ETFは400本の取り扱い

- 米国ETFの買付手数料は最安水準【上限手数料は22ドル。基本は約定代金の0.495%(税込)】

- 米国ETF15銘柄は買付手数料が無料

- 米株積立サービス対応

- 楽天ポイントが貯まる

楽天証券の米国ETFの取扱本数は400本と多く、買付手数料も約定代金の0.495%(税込)と最安水準となっています。

また、対象の米国ETF15銘柄は買付手数料が無料で購入することができるのも大きな魅力です。

| ティッカー | 銘柄 |

|---|---|

| QQQ | インベスコ QQQ トラスト シリーズ1ETF |

| SPYD | SPDRポートフォリオS&P500高配当株式ETF |

| VGT | バンガード情報技術セクターETF |

| EPI | ウィズダムツリー インド株収益ファンド |

| AGG | iシェアーズ コア 米国総合債券市場ETF |

| IYR | iシェアーズ 米国不動産ETF |

| VT | バンガード トータルワールドストックETF |

| VOO | バンガード S&P500ETF |

| VTI | バンガード トータルストックマーケットETF |

| SPY | SPDR S&P500 ETF |

| RWR | SPDR ダウ・ジョーンズ REIT ETF |

| GLDM | SPDRゴールド ミニシェアーズ トラスト |

| AIQ | グローバルX AIビッグデータ ETF |

| FINX | グローバルX フィンテック ETF |

| GNOM | グローバルX ゲノム&バイオテクノロジー ETF |

楽天証券も米株積立サービスに対応しているので、あらかじめ設定を行えば定期的に自動で米国ETFを買い付けすることが可能です。

マネックス証券

マネックス証券は米国株の時間外取引にも対応しているおすすめのネット証券です。

- 米国ETFの買付手数料は最安水準【上限手数料は22ドル。基本は約定代金の0.495%(税込)】

- 米国ETF21銘柄は買付手数料が無料

- 時間外取引に対応

- 分析ツール「銘柄スカウター」が利用できる

通常、米国の証券取引所は日本時間の23時30分~翌朝6時(サマータイムは22時30分~翌朝5時)が取引時間となっていますが、マネックス証券ならプレマーケット(日本時間の22時~23時30分)とアフターマーケット(日本時間の6時~10時)にも取引が可能です。

本来の立会時間なら日本時間で深夜帯ですし、6時間半ほどしか取引ができませんが、時間外取引を加えると最大12時間取引できるようになります。

米国ETFの買付手数料はSBI証券や楽天証券と同様に、業界最低水準の0.495%(税込)であり、対象の21銘柄は買付手数料が無料で購入できるのも魅力です。

| ティッカー | 銘柄 |

|---|---|

| VTI | バンガード トータルストックマーケットETF |

| VOO | バンガード S&P500ETF |

| VT | バンガード トータルワールドストックETF |

| VWO | バンガード・FTSE・エマージング・マーケッツETF |

| SPYD | SPDRポートフォリオS&P500高配当株式ETF |

| HDV | iシェアーズ・コア 米国高配当株 ETF |

| QYLD | グローバルX NASDAQ100・カバード・コール ETF |

| LIT | グローバルX リチウム&バッテリーテック ETF |

| BUG | グローバルX サイバーセキュリティ ETF |

| DRIV | グローバルX 自動運転&EV ETF |

| PFFD | グローバルX 米国優先証券 ETF |

| XYLD | グローバルX・S&P500・カバード・コール・ETF |

| QDIV | グローバルX 高配当・優良・米国株 ETF |

| AIQ | グローバルX AI&ビッグデータ ETF |

| URA | グローバルX ウラニウム ETF |

| SDIV | グローバルX スーパーディビィデンド-世界株式 ETF |

| QQQM | インベスコ NASDAQ 100 ETF |

| QQQJ | インベスコ NASDAQ ネクスト100 ETF |

| QQQS | インベスコ NASDAQ フューチャー200 ETF |

| RSP | インベスコ S&P500 等ウェイト ETF |

| TAN | インベスコ ソーラー ETF |

また、マネックス証券は分析ツールの銘柄スカウターが使いやすいと個人投資家からも評判ですので、ぜひご活用ください。

DMM株

米国株や米国ETFの取引手数料にこだわりたい方はDMM株がおすすめです。

なんと、DMM株は米国株や米国ETFの取引手数料が無料で、約定代金に関わらず一律0円となっています。

SBI証券や楽天証券、マネックス証券も米国ETFは一部手数料無料で購入できますが、DMM株は米国株式や米国ETFの全銘柄が手数料無料なので、コストにこだわりたい方におすすめです。

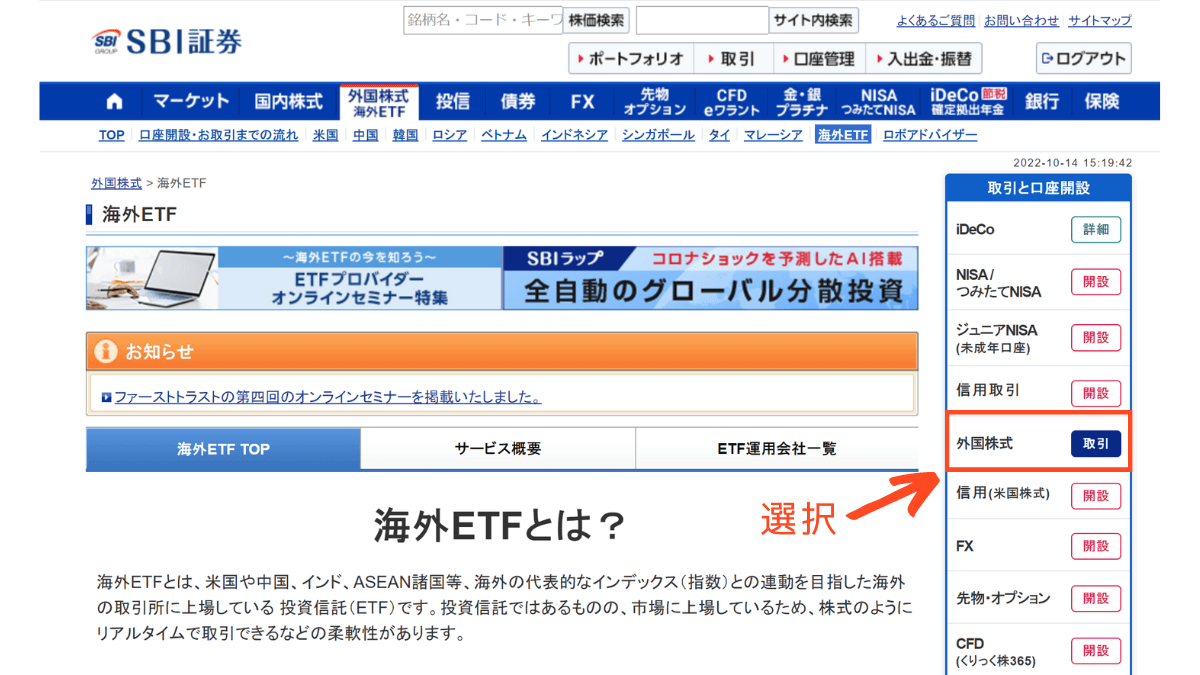

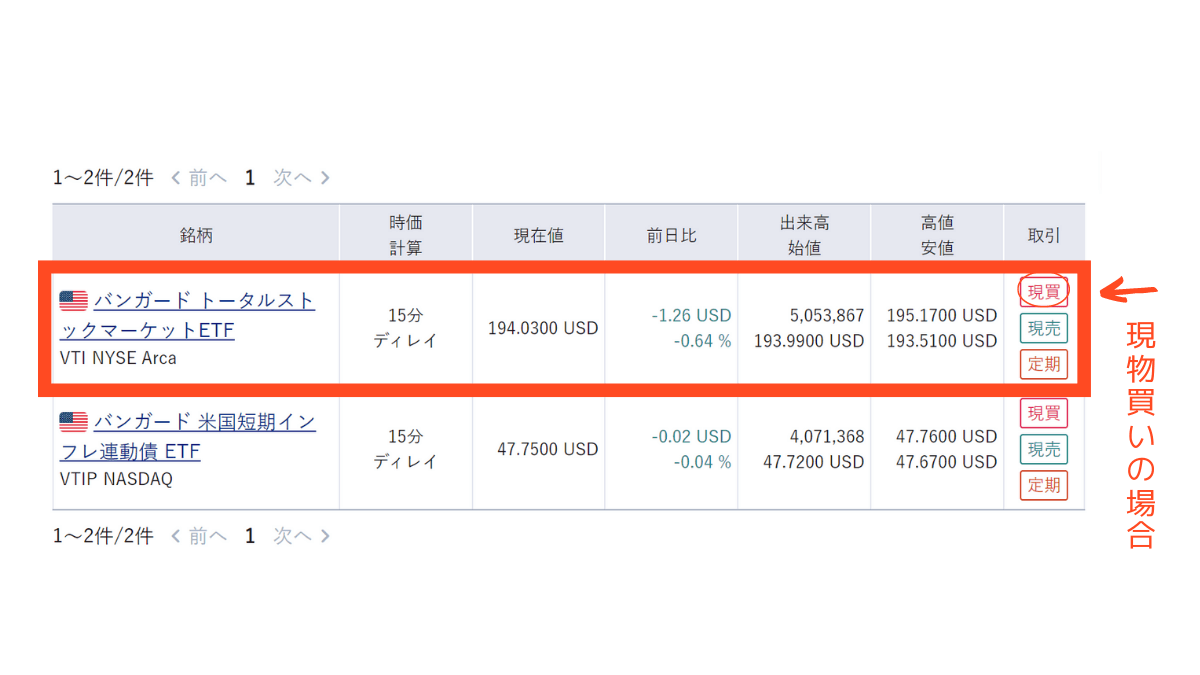

VTIの購入方法

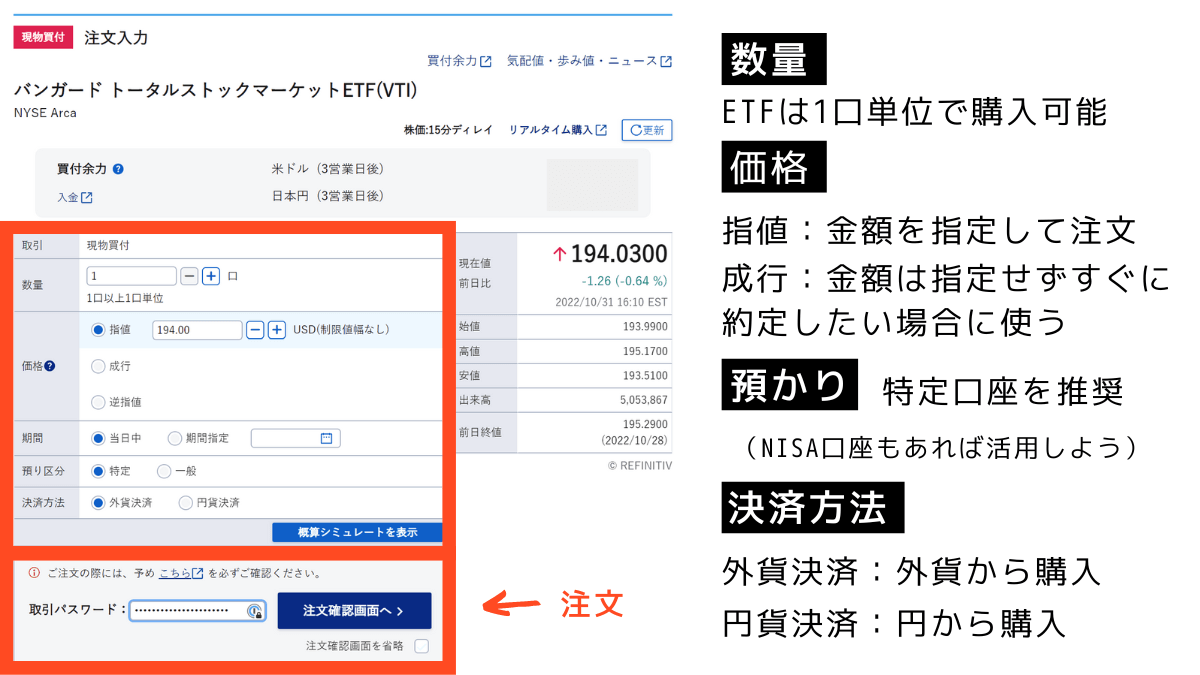

VTIの購入方法を実際の取引画面を用いて紹介させていただきます。

本記事ではSBI証券の取引画面でVTIの購入方法を紹介させていただきますが、基本的にどこのネット証券でも同様の取引を行います。

まずは米国株式の取引ページへ遷移してください。

続いてVTIもしくはバンガードなどの文字を入力して検索します。

検索候補にVTIが表示されたら、「現買」(現物買い)を選択してください。

定期で購入したい方は、「定期」を選択しましょう。

最後に下記の取引画面で注文内容を入力し、パスワードを入力して注文確認画面を押しましょう。

注文内容に誤りがなければ、これでVTIの買付注文は完了です。

VTIに関するよくある質問

はい。VTIはつみたて投資枠は対象外ですが、成長投資枠は利用することができます。

VTIの最低購入単位は1口です。2024年3月28日時点だと、VTIの価格は259.73ドル、為替1ドル=151.42円ですので、単純計算すると1口購入するのに39,328円かかります。

VTIがベンチマークとしているCRSP USトータル・マーケット・インデックスは米国の大型株から小型株まで含めた約4,000銘柄で構成されているため、分散投資の観点から言えば十分です。

実際にお笑い芸人でFIREを実現した厚切りジェイソンさんもVTIだけに投資することで莫大な資産を築いています。

ただ、1つ注意点を挙げると、VTIは米国株式市場全体に投資ができる株価指数であるため、先進国や新興国の株式にも分散投資がしたいのであれば、他の投資信託も組み合わせるべきです。