- インデックス投資は、株価指数(S&P500や日経平均)に連動する投資信託・ETF(インデックスファンド)に投資することを意味する。

- インデックス投資の大きなメリットは「手間がかからない、長期リターンの安定、リスク分散が簡単」の3点。

- インデックス投資は短期でお金を増やすのには不向きだが、長期運用では強い味方になる。

- 成功の鍵は「長く淡々と積立続けること」

インデックス投資は、多くの投資初心者にとって「最適解に近い」投資方法。

実際インデックス投資の投資先として人気の高い「SBI・Vシリーズ」の純資産残高は年々増加してきています。

引用元:MORNINGSTAR 『SBI・V・全米株式』の純資産残高が200億円到達、米国株インデックスファンドで最速

では、なぜ投資初心者にはインデックス投資が適していると言われているのでしょうか。人気の裏には「理由」があるはず。

この記事では、インデックス投資とはそもそもどんな投資手法なのか、そしてどんなメリット・デメリットがあるのかわかりやすく解説していきます。

関連記事:インデックスファンドとは?初心者におすすめの銘柄や選び方をわかりやすく解説

インデックス投資とは?

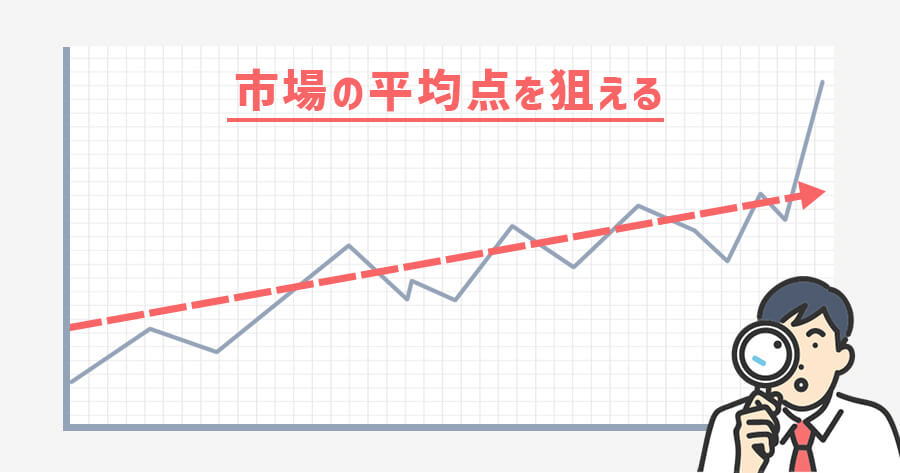

インデックス投資とは、S&P500や日経平均に代表される「株価指数(インデックス)」に投資する手法のこと。

インデックスに投資をすることで、「株式市場の平均点」をとり続けることができるのが大きなメリットです。

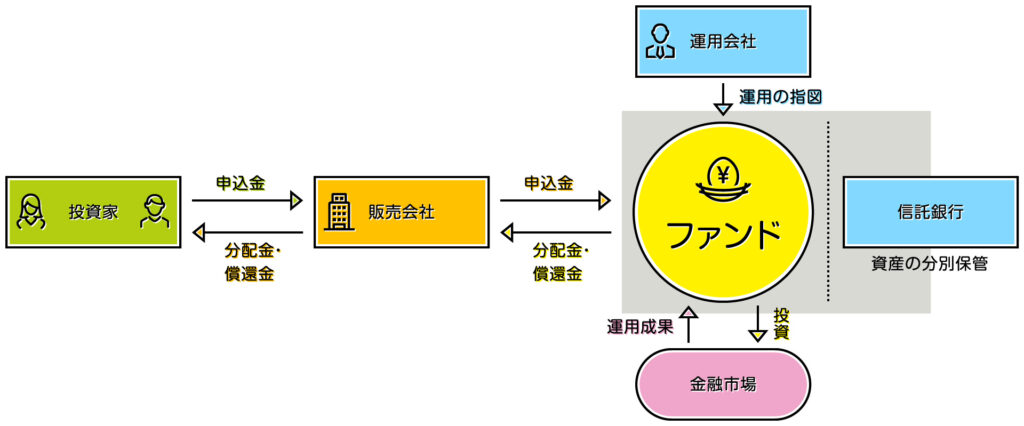

具体的には、株価指数と価格が連動するように設計された「投資信託」や「ETF(上場投資信託)」に投資をすることになります。

インデックスファンドとは?

インデックスファンドという言葉に馴染みない人も多いと思うので、インデックスファンドについても簡単に解説しておきます。

※理解しやすく&堅苦しくならないよう会話形式で進めます。

詳しくは「インデックスファンドとは?初心者におすすめの銘柄や選び方をわかりやすく解説」を参考にしてみてください。

次は、インデックス投資を始めるとどんなメリットがあり、どんな恩恵が得られるのか確認していきましょう。

インデックス投資を始める5つのメリット

インデックス投資を始める5つのメリットは以下の5点。

- 投資先が分散されることでリスクを抑えられる

- 長期運用をすることで元本割れリスクが少なくなる

- 100円程度の少額から始められる

- 運用の手間が少なく済む

- 長期運用なら複利効果で効率的に資産を増やすことができる

まとめると、「簡単に長期運用で資産を増やすのに向いている点」がインデックス投資の魅力であり長所です。

投資先が分散されることでリスクを抑えられる

投資初心者が1番気にしているのが「儲かるか」より「損しないかどうか」だと思います。

「せっかく重い腰をあげて投資を始めてお金が減ってしまった」なんてことは避けたいですよね。

インデックス投資では株価指数に投資するため、「複数企業」に投資しているのと同じ状況になります。

では複数企業に投資すると何がいいのか。

答えはシンプルで複数企業に投資をすることで「リスクを分散」させることができます。

投資先が1つの場合→その企業の業績・株価が100%損益に影響する

投資先が3つの場合→1つの企業の株価が下がっても他2企業の株価が上がればカバーできる

…

投資先が100の場合→株価が下がった企業が複数あってもその他の企業でカバーできる可能性が高まる

長期運用をすることで元本割れリスクが少なくなる

インデックス投資は長期運用を続けることで「元本割れ」するリスクを小さくできるといわれています。

1番大きな理由は「株式市場は長期的には成長していく」と考えられているから。

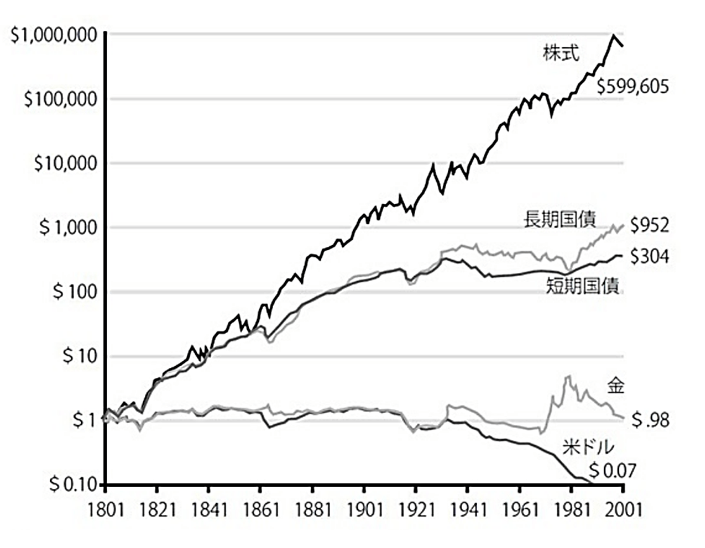

出所:『株式投資第4版』(ジェレミー・シーゲル/日経BP出版)※実質トータルリターン

上記は1801年から2001年までの資産別リターンになります。

この株式市場の成長の要因の一つが「人口増加=労働力の増加」があるとされています。そして、世界一の市場規模をもつ「米国」の人口は2050年まではひとまず増加するとされているため、「今後も株式市場は成長する」と考えられているのです。

100円程度の少額から始められる

インデックス投資は、インデックスファンド(投資信託)を買うことになるので「100円」という超少額から始められます

数万円、数十万円単位の投資にはなかなか踏み切れないという方にとって嬉しいポイントですよね。

まずは100円だけ買ってみて「投資をしてみると毎日こういう損益変動があるのか」という投資の実体験をしてみるのがおすすめです!

運用の手間が少なく済む

インデックス投資は始めやすいだけでなく、「運用」もしやすくなっています。

なぜなら基本的に「定期積立投資」をすればOKだから。

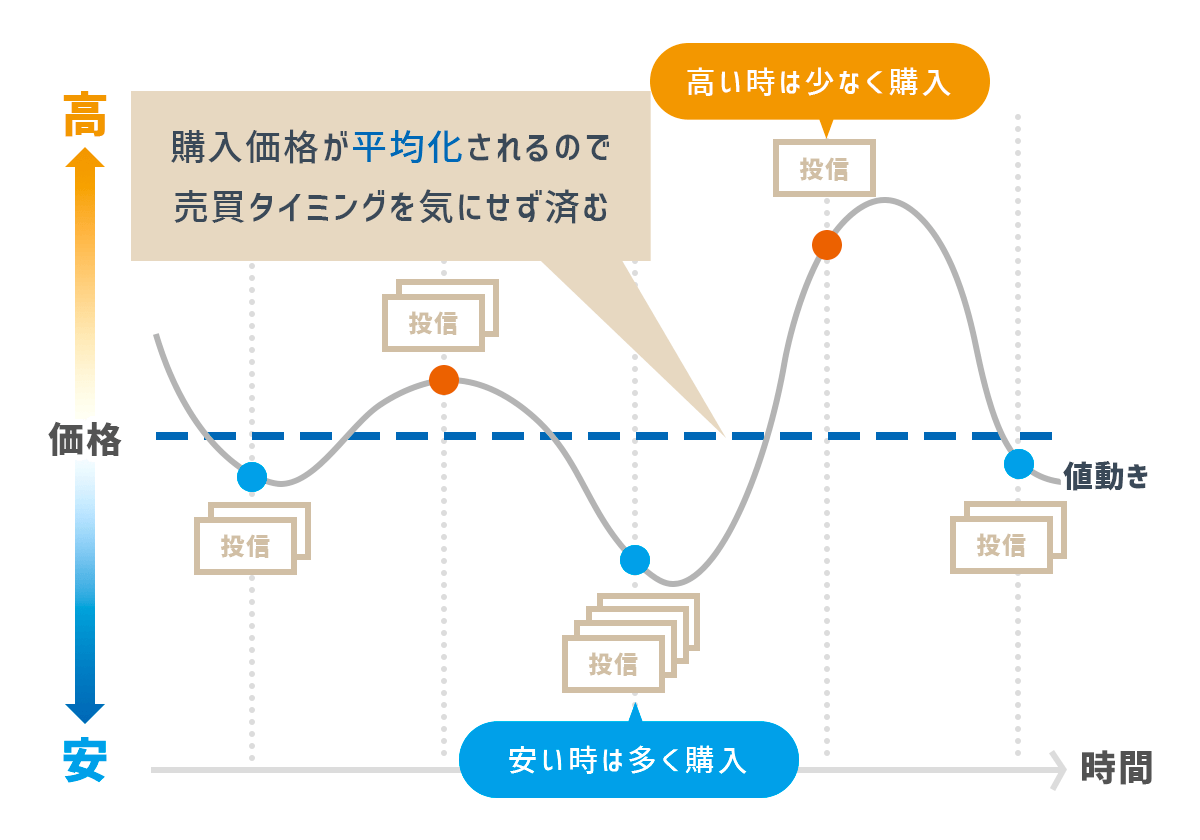

定期積立投資は、「毎月◯日にいくら買う」「毎週月曜日にいくら買う」などのルールを決めておいて、それをひたすら続けるという投資方法。

ただ「定期買い付けだけでなんでOKなの?」と疑問に思いますよね。とっても簡単に説明してしまうと「右肩上がりで上がっていく前提なのであればどこで買っても利益でるよね?」ということです。

ドルコスト平均法は、購入金額を決めておき、買い付けるタイミングを複数回に分けることで「購入価格を平均化」させる方法です。

言い換えれば価格が高いときは少なく、安いときは多く買い集められるということです。これなら売買タイミングに迷わなくてすみますし、高値でたくさん買ってしまうことも避けられますね。

長期運用なら複利効果で効率的に資産を増やすことができる

前述の通り、インデックス投資は長期運用に適しているため「複利効果」を上手く活用することができます。

複利とは、「利益に対してもまた利益が付くことで雪だるま式にお金が増えること」を意味します。

- 10万円投資して10%分利益が出た場合→利益1万円(投資金額は11万円に)

- 11万円に対してさらに10%利益がでた場合→利益1万円+1,000円(利益に対する利益)

複利効果は長期運用であればあるほど大きくなるので、長期のインデックス投資は効率的に資産を増やすことができると言われています。

- 長期で資産を増やしたいと思っている

- 運用の手間は少ない方がいい

- 損失リスクはできるだけ避けたい

- 少額から試してみたい

ただ、メリットしかない投資は存在しません。インデックス投資にも少なからずデメリットがあります。

インデックス投資の3つのデメリット

インデックス投資には大きく分けて3つのデメリットがあります。元本割れリスクなどもデメリットといえばデメリットですが、全投資に共通するものなので今回は省略します。

- 短期でお金を増やすのには不向き

- 投資先選定でパフォーマンスが大きく変わる

- いつ売却するか(出口戦略)を決めておかないと失敗リスク増

短期でお金を増やすのには不向き

インデックス投資は言い換えれば「市場の平均リターン」を狙う投資手法ですから「短期で大きな利益」を狙うのには向いていません。

ですから今手元にある10万円をすぐ100万円にしたいなどのニーズには適していません。

もし、短期で大きく増やせる方法を知りたいと思っている人は「資産運用の種類はなにがある?」で自分にあった投資商品を探してみましょう。

投資先選定でパフォーマンスが大きく変わる

インデックスファンドに投資すれば無条件で儲かるわけではありません。ひとくちに「インデックスファンド」と言えど種類はさまざまです。

例えば、日経平均に連動するインデックスファンドとS&P500に連動するインデックスファンドではパフォーマンスに差があります。

ですから、インデックス投資を成功させるためには「長期的に成長するであろうインデックス」に投資する必要があるのです。

一般的に今後も成長が見込まれているインデックスファンドは「インデックス投資におすすめの投資信託・ETF【3選】」で紹介しているのでチェックしてみましょう。

いつ売却するか(出口戦略)を決めておかないと失敗リスク増る

最後のデメリットは、ちゃんと出口戦略を決めておかないと「いつ売ったらいいのか」「損失を抱えている場合どうしたらいいのか」など判断に迷ってしまいます。

そうならないためにも「いつごろを目安にどのように売却していくか」を決めておくようにしましょう。

なんの目安もなしに決められないよ!という人はインデックス投資に適した「つみたてNISA」や「iDeCo(イデコ)」など非課税期間が定められている投資制度を活用してみるのがおすすめです!

【結論】投資初心者にはインデックス投資がおすすめ

インデックス投資のメリット・デメリットを紹介してきましたが結論としては、「初心者が投資を始める第一歩」としてインデックス投資はおすすめです。

理由は単純で、メリットとデメリットを天秤にかけたときメリットの方が大きいから。

さらに、インデックス投資の具体的な運用方法や失敗しないための知識を身につければデメリットも最小限にできます。

インデックス投資のやり方・始め方【初心者向け】

インデックス投資のやり方・始め方は意外と簡単で以下5ステップで完了します。

- 【最重要】買い付けるインデックスファンド(投資信託/ETF)を決める

- 選んだインデックスファンドの取扱のある証券会社の口座開設をする

- 証券会社に入金をする

- 積立設定または買い注文をする

- 長期運用を続ける★おすすめは長期積立投資!

さらに、「STEP2:取扱のある証券会社の口座開設をする」以降は流れ作業になるので気負いせず始められるはずです。

では具体的な手順を確認していきましょう。

【最重要】買い付けるインデックスファンド(投資信託/ETF)を決める

最初にして最も重要なのが「どの投資信託/ETFを買うのか」決めること。

具体的には以下の手順で商品を選んでいきます。

- 期待するリターンと運用中にどれくらい減っても耐えられるか(リスク許容度)を考える

- ①をもとに投資する対象を決める(米国、全世界、日本、先進国などなど)

- ②で決めた対象に投資できるインデックスファンドを探す

- 条件に合うインデックスファンドの中で手数料が安く、純資産額も100億以上のものを選ぶ

この手順踏まえた上でおすすめなのが「米国(S&P500、全米株式)、全世界株式」に連動しているインデックスファンドです。

選んだインデックスファンド取扱のある証券会社の口座開設をする

ここからは流れ作業に近いので「こういう手順ですすめるのか」と思いながら流し読みしてもらえればOKです。

買い付ける投資信託が決まったら取扱のある証券会社で口座開設をしましょう。ちなみに人気どころの投資信託を網羅していて評判も高いのは「SBI証券」と「楽天証券」の2社。

口座開設は「本人確認書類とマイナンバーカード」を用意しておけば、あとは誘導に沿って入力を進めるだけで完了です。

証券会社に入金をする

続いてはインデックスファンドを買うための入金をしていきます。証券会社によってことなりますが基本的に以下の流れでOKです。

- 入金に使う金融機関を選択する

- 入金額を指定する

- 証券会社の取引パスワードを入力する

- 金融機関サイトに切り替わるので指示に従い進める

積立設定または買い注文をする

入金が済んだら自分で選んだインデックスファンドの買付設定をしましょう。おすすめは「積立設定」をすること。

証券会社によって異なりますが、毎日、毎月など「買い付ける頻度」と「金額」を設定することであとは半自動で運用を続けられます。

長期運用を続ける★おすすめは積立投資!

あとは、コツコツと運用を続けるだけです。

もちろん、株式市場の観察・分析をしたほうが勉強になりますが「手間をかけずに運用できる」のがインデックス投資の醍醐味。

答え合わせは10年後、20年後だと思い気長に運用をつづけましょう。

インデックス投資におすすめの投資信託・ETF【3選】

インデックス投資のやり方を学んだのであれば「おすすめのインデックスファンド」も知りたいところ。

この章ではインデックス投資におすすめの投資信託・ETFをそれぞれ3種ずつ紹介します。

- SBI-SBI・V・S&P500インデックス・ファンド

- 楽天-楽天・全米株式インデックス・ファンド

- 三菱UFJ国際-eMAXIS Slim 全世界株式(オール・カントリー)

- VOO(S&P500)

- VTI(全米株式)

- VT(全世界株式)

初心者におすすめの投資信託【つみたてNISAなどを考えている人向け】

投資信託編では、投資先の異なる3つの投資信託を紹介します。純資産額や連動対象、コストをもとに選定しているので是非チェックしてみてください。

SBI-SBI・V・S&P500インデックス・ファンド

| 連動対象 | 純資産額※ | 信託報酬※ | シャープレシオ※ | 標準偏差※ | 月間販売ランキング(SBI証券)※ |

|---|---|---|---|---|---|

| S&P500 | 5387億8800万円 | 0.0938%程度 | 1.11 | 16.91 | 1位 |

※2022年5月12日時点

SBI・V・S&P500インデックス・ファンドは、SBI証券の投資信託販売ランキングでも1位(2022年5月時点)を獲得している人気インデックスファンドです

バンガード者のETFに投資することができる「SBI・Vシリーズ」の一種で、投資信託のコストである「信託報酬」も0.1%を切っており低コストで運用することが可能。

連動対象も長期的な成長が見込まれる「S&P500」になっています。

S&P500は経済大国アメリカの優秀な企業500社が採用されている株価指数なので、イメージとしては「米国の先鋭企業にまるっと投資できる」ことになります。

楽天-楽天・全米株式インデックス・ファンド

| 連動対象 | 純資産額※ | 信託報酬※ | シャープレシオ※ | 標準偏差※ | 月間販売ランキング(SBI証券)※ |

|---|---|---|---|---|---|

| 全米株式 | 5432億円 | 0.162%程度 | 0.84 | 17.14 | 9位 |

※2022年5月12日時点

投資先が増える分、「リスク分散」の効果が上がることになります。高成長企業が多いNASDAQ100やS&P500と比べるとリターン面では少々劣る可能性がありますが、安定感は優れています。

コスト面やシャープレシオ(投資信託としての優秀さ)も高評価。

三菱UFJ国際-eMAXIS Slim 全世界株式(オール・カントリー)

| 連動対象 | 純資産額※ | 信託報酬※ | シャープレシオ※ | 標準偏差※ | 月間販売ランキング(SBI証券)※ |

|---|---|---|---|---|---|

| MSCI オール・カントリー・ワールド・インデックス | 4954億900万円 | 0.1144%程度 | 0.74 | 15.09 | 7位 |

※2022年5月12日時点

三菱UFJ国際-eMAXIS Slim 全世界株式、通称オルカンは全世界の上場企業に投資できる投資信託。

大きな特徴は、世界全体の成長に投資できる点。米国インデックスに投資をすると万が一米国の成長が停滞してしまうと利益が期待できなくなってしまいます。

しかし、全世界株式であれば米国に代わる経済大国が現れた場合もカバーが効きます。投資先の「地域分散」が図れるのがオルカンのメリットですね。

初心者におすすめのETF(上場投資信託)

続いてはETF(上場投資信託)の紹介です。ETFは投資信託が上場したバージョンで、売買の自由度が高く、コストが抑えられるのが特徴です。

また、配当金を受け取ることができるでの長期的な値上がり益とともに定期収入が期待できるのも嬉しいポイントですね。

VOO(S&P500)

| 連動対象 | 信託報酬 | 直近配当利回り |

|---|---|---|

| S&P500 | 0.06% | 1.53% |

VOOは、S&P500に連動することを目的としたETFです。SBI-SBI・V・S&P500インデックス・ファンドと比べて「コストが安く」「配当金を受け取れる」点がメリットです。

1株あたり3万円~4万円程度必要になるのが、少々ネックポイントですが、まとまった資金があり毎月2株くらいずつ買おうと思っている方にはおすすめできます。

VOOを定期的に積み立てるのであれば「SBI証券」のETF積立が便利ですよ。

VTI(全米株式)

| 連動対象 | 信託報酬 | 直近配当利回り |

|---|---|---|

| CRSP USトータル・ マーケット・インデックス | 0.03% | 1.29% |

VTIは、全米株式全体に投資できるETF。

信託報酬と配当金の観点でも「楽天-楽天・全米株式インデックス・ファンド」より優れています。

ただVOOの説明でもあったとおり、購入金額が数万円単位になってしまうため、100円から毎日積み立てる、毎週1万円買うといった「買い付けタイミングの分散」は少々しづらくなっています。

ただ、長期で配当と値上がり益を狙えるのは大きな魅力だと思うので、「投資信託メインで余ったお金でETFを買い付ける」といった投資方針にしてみるのもいいですね。

VT(全世界株式)

| 連動対象 | 信託報酬 | 直近配当利回り |

|---|---|---|

| FTSEグローバル・オールキャップ・インデックス | 0.08% | 1.90% |

VTは全世界の株式にまるっと投資できるETF、こちらも三菱UFJ国際-eMAXIS Slim 全世界株式と比べてコスト面、配当面で優れています。

直近の配当利回りに関しては紹介した2つのETFよりも高くなっており、買い付けた数量が増えるとともに配当金も増えていきます。

日米金利差が開いていく現代においては「円安対策」も重要なテーマですから、円安の対策の一貫として全世界にまるごと投資しておくのも賢い選択肢といえますね。

インデックス投資はどの証券会社で始めるのがおすすめ?

興味のあるインデックスファンドは決まった!となれば決めるべきものはあとひとつ。「どの証券会社を使うか」です。

この章ではインデックス投資をするのに便利かつお得な機能が揃っている証券会社を3社紹介します。

- SBI証券|取扱ファンド数×米国ETF積立が魅力的

- 楽天証券|楽天ポイントで積立投資が可能!

- auカブコム証券|Pontaポイントが貯まる仕組みを随時追加中!

SBI証券|取扱ファンド数×米国ETF積立が魅力的

投資信託、ETFの取り扱い数がネット証券でも随一の実力を誇るSBI証券。基本的な手数料や取り扱い銘柄ももちろんなのですが、インデックス投資に向いているといえるポイントは以下の2点。

- クレジットカード積立(クレカ積立)に対応している

- 米国ETF積立サービスがある

SBI証券では三井住友カードのクレカ決済に対応しており最大2.0%分のVポイントが貯まります。上限は5万円と決められているものの毎月最大1,000円分のポイントがもらえるのは嬉しいですよね。

| SBI証券の詳細 | |

|---|---|

| おすすめ度 | |

| 口座数 | 約8,018,000口座 ※2021年12月末(SBIネオモバイル証券,SBIネオトレード証券,FOLIO含む) |

| 取引手数料(税込) | 【スタンダードプラン(1注文制)】 ~5万円:55円 ~10万円:99円 ~20万円:115円 ~50万円:275円 ~100万円:535円 ~150万円:640円 ~3,000万円:1,013円 3,000万円~:1,070円 |

|

【アクティブプラン(1日定額制)】 ~100万円:0円 ~200万円:1,238円 ~300万円:1,691円 以降100万円ごとに:295円 | |

| NISA | 〇 |

| 積立NISA | 〇(177銘柄) |

| IPO実績 | 122社(2021年) / 85社(2020年) / 82社(2019年) / 86社(2018年) |

| 投資信託 | 2,649本 |

| 外国株 | 米国株式(5,161銘柄), 中国株式, ロシア株式, 韓国株式,アジア株(5カ国) |

| 取引ツール(PC) | ・HYPER SBI 2(国内株式版) ・HYPER SBI ・SBI CFDトレーダー |

| スマホアプリ | ・SBI証券 株アプリ ・SBI証券 米国株アプリ ・かんたん積立 アプリ ・HYPER FXアプリ ・HYPER 先物/オプションアプリ ・HYPER CFDアプリ |

| ポイント投資・付与 | Tポイント / Pontaポイント / dポイント / Vポイント(クレカ積立) |

| 申込から口座開設・取引までの日数 | 最短 翌営業日 |

| ランキング | ネット証券 NISAおすすめランキング:1位 |

| ネット証券 積立NISAおすすめランキング:2位 | |

| ネット証券 手数料ランキング:3位 | |

| ネット証券 IPOおすすめランキング:2位 | |

| ネット証券 スマホアプリおすすめランキング:1位 | |

楽天証券|楽天ポイントで積立投資が可能!

楽天経済圏で有名な楽天証券。楽天市場や普段の街の買い物で貯まった「楽天ポイント」で投資信託やETFを買えるのが魅力です。

米国ETF積立サービスもあり、手間をかけずにインデックス投資を続けることができます。

また、楽天銀行と楽天証券を連携させておくと「300万円までの預金に対しての利率が0.1%」になるという特徴もあり、預金で効率的にお金を守りながら投資を始められます。

| 楽天証券の詳細 | |

|---|---|

| おすすめ度 | |

| 口座数 | 7,141,203口座 ※2021年12月末 |

| 取引手数料(税込) | 【超割コース(1注文制)】 ~5万円:55円 ~10万円:99円 ~20万円:115円 ~50万円:275円 ~100万円:535円 ~150万円:640円 ~3,000万円:1,013円 3,000万円~:1,070円 |

|

【いちにち定額コース(1日定額制)】 ~100万円:0円 ~200万円:2,200円 ~300万円:3,300円 300万円~:以降100万円ごとに1,100円 | |

| NISA | 〇 |

| 積立NISA | 〇(181銘柄) |

| IPO実績 | 74社(2021年)/ 38社(2020年) / 26社(2019年) / 10社(2018年) |

| 投資信託 | 2,665本 |

| 外国株 | 米国株式(4,955銘柄), 中国株式, アセアン株(4カ国) |

| 取引ツール(PC) | ・マーケットスピード2 ・マーケットスピード ・マーケットスピード for Mac ・マーケットスピード II RSS ・マーケットスピードFX ・楽天MT4 |

| スマホアプリ | ・iSPEED ・iSPEED for iPad ・iSPEED FX ・iSPEED 先物 |

| ポイント投資 | 楽天ポイント(現物国内株式・投資信託・バイナリーオプションに利用可能) |

| 申込から口座開設・取引までの日数 | 最短 翌営業日 |

| ランキング | ネット証券 NISAおすすめランキング:2位 |

| ネット証券 積立NISAおすすめランキング:1位 | |

| ネット証券 投資信託おすすめランキング:1位 | |

| ネット証券 スマホアプリおすすめランキング:2位 | |

auカブコム証券|Pontaポイントが貯まる仕組みを随時追加中!

最近auPAYカードとの連携を強化しているauカブコム証券。

au経済圏と呼ばれる以下のサービスとの連携強化にも今後期待が高まります。

- au PAY

- au PAYカード

- auカブコム証券

- auじぶん銀行

ちなみに、au PAYカードを使ったクレカ積立では「最大5%」のPontaポイント還元が得られます。

1年間で最大30,000ポイントもらえるのは大きいですね!ちょっとした損失ならカバーできてしまう金額です。同サービスが続く前提で20年積み立てれば最大「60万円分」ですからね!

| auカブコム証券の詳細 | |

|---|---|

| おすすめ度 | |

| 口座数(前月比) | 1,421,391口座(+12,706) ※2022年4月末 |

| 取引手数料(税込) | 【ワンショット(1注文制)】 ~5万円:55円 ~10万円:99円 ~20万円:115円 ~50万円:275円 ~100万円:535円 100万円~:約定金額×0.099%+99円【上限:4,059円】 |

|

【一日定額手数料】 ~100万円:0円 ~200万円:2,200円 ~300万円:3,300円 ~400万円:4,400円 ~500万円:5,500円 500万円~:100万円毎に1,100円加算 | |

| NISA | 〇 |

| 積立NISA | 〇(171銘柄) |

| IPO実績 | 42社(2021年) |

| 投資信託 | 1,551本 |

| 外国株 | 米国株式(1,056銘柄) |

| 取引ツール(PC) | ・kabuステーション ・カブナビ ・カブボード ・カブボードフラッシュ ・EVERチャート ・kabuスコープ ・kabuカルテ |

| スマホアプリ | ・kabu.com for iPhone/Android/au ・カブボード ・カブボードフラッシュ ・kabu smart ・fund square for iPhone/Android (ファンドスクエアアプリ) |

| ポイント投資 | Pontaポイント(投資信託・プチ株の買付に利用可能) |

| 申込から口座開設・取引までの日数 | 最短 翌営業日 |

| ランキング | ネット証券 株ツールランキング:3位 |

インデックス投資で失敗しないための3つのポイント

最後に「インデックス投資で大失敗してしまった…やらなければよかった…」とならないための運用のコツを3つ紹介しておきます。

- 長期運用を前提にする

- 積立を黙々と続ける

- 短期的な値動きに一喜一憂しない

「当たり前じゃん」と思うかもしれませんが、インデックス投資ではその「当たり前」を忠実に守ることで成功に近づけることができます。

長期運用を前提にする

インデックス投資は「長期的に右肩あがりで成長していく対象」に投資方法です。つまり、短期ではなく「長期」の利益を狙う方法ということ。

ですから、数ヶ月や1年くらいで増やそうとするのではなく、10年、20年以上の長いスパンでコツコツお金を増やすぞ!という意識で運用していきましょう。

積立を黙々と続ける

インデックス投資を続けているとほぼ必ず株価の急落・暴落を経験することになります。

そこでやりがちな失敗が「積立をやめてしまうこと」です。

「暴落しているなら買わないほうがいいのでは?」と思うかもしれませんが、積立のいいところは「安いときに多く買い集めることができ、高いときは少なく買うことができる」点。

今後も株価が戻らない可能性が高い、投資先の経済基盤が崩れてしまったなど「歴史的な悪材料」がなければ淡々と積立を続けてみましょう。

短期的な値動きに一喜一憂しない

インデックス投資をする場合、短期的な値動きを必要以上に気にしすぎるのはやめましょう。

「数%下がってしまったから利益のあるうちに売ってしまおう」と考えて、短期で売買してしまうとインデックス投資の良さが失われてしまいます。

大切なのは10年後、20年後の株価です。想定していたシナリオが崩れるまでは長期運用を続けましょう。

まとめ

今回は初心者でもチャレンジしやすい投資方法「インデックス投資」のノウハウを説明してきました。

「案外自分でもできるかも?」と思った方もいるのではないでしょうか。ここまで読んできたあなたはインデックス投資の「基礎」は十分です。

あとは少額から始めてみて徐々に投資資金を増やしていくのがおすすめです。

ほかにも資産運用の種類を確認したい!、おすすめの資産運用を知りたい!という方は以下の記事を参考にしてみてください。