クレジットカード には利用限度額がカードごとに設定されており、上限をオーバーすると決済できなくなります。

初心者の方は、クレジットカードの利用ができなくなったときの対処法や、勝手に利用限度額が増えて原因が分からずに悩んでいる人もいるのではないでしょうか。

今回はクレジットカードの利用限度額の仕組みやどのように限度額が決められるかなどを解説していきます。

利用途中で限度額を上げる方法や超えてしまった場合の対処法についても説明します。

クレジットカードの限度額とは?仕組みや平均

クレジットカードの限度額とは、1枚のカードで支払いできる利用上限額のことです。

例えば100万円が限度額となっている場合、一定期間での利用総額が100万円以上達するとクレジットカードで支払いができません。

期間はカードによって異なり、JCBカードで限度額100万円であれば、毎月16日から翌々月10日の間に限度額を超えた利用は不可です。

引き落とし後は支払いをした分だけ利用可能額が復活します。

毎月10日(土・日・祝日の場合は、翌営業日)のお支払いが完了したことをJCBが確認した後、お支払い完了分がご利用可能額に反映されます。

引用元:よくあるご質問|JCB

同じクレジットカードでも、申込者の属性等によって限度額が異なる場合もあります。

一般的に大手企業に長年勤めている、年収が高いなどの場合は利用限度額が高く設定される傾向です。

- 職業

- 年収

- 信用情報

利用限度額の種類はショッピング枠・割賦枠・キャッシング枠

クレジットカードの利用限度額は、カード会社や法律により以下の3つの枠から設定されています。

ショッピング枠は、申込者の属性や過去の支払い履歴などの信用情報からカード会社が決めます。

割賦枠はクレジットカードで3回以上の分割払いやリボ払いなどが対象で、返済能力以上の分割払いをしないように制定された割賦販売法に基づいています。

返済能力とは返済可能なお金をどれだけ得られるかの能力のことで、年収や職業などの属性から総合的に判断されます。

政府広報オンラインのホームページによれば、利用限度額の設定は支払可能見込額の90%の範囲内で認められます。

キャッシング枠は貸金業法の年収の3分の1以上は借りられない総量規制の制限を受けます。

限度額に大きくかかわるショッピング枠とキャッシング枠の違いを以下のようにまとめました。

| ショッピング枠 | キャッシング枠 |

|---|---|

|

|

2つの枠について詳しく解説します。

ショッピング枠とはカード利用の上限額

ショッピング枠とは、クレジットカードで支払いできる上限額のことです。

クレジットカード会社ごとに独自の審査基準によって、ショッピング枠の上限額は定められます。

参考>>クレジットカードの審査基準とは?

属性や信用情報などを申込者ごとに審査されてカード会社が利用上限額を決めるため、同じクレカでも人によって設定される金額が異なります。

信用情報とは、クレジットやローン契約や申し込みの情報のことで、カード会社は審査時に申込者の取引情報を確認可能です。

- クレジットやローン契約や申し込みに関する情報

- 締結した契約の内容や支払い状況に関する情報

- 支払い能力を調査するなどのために、加盟会員が信用情報を照会した記録

この個人信用情報機関に「延滞」「自己破産」などの金融事故情報が載ると、俗にいう「ブラックリストに載っている」といわれたりします。

一般カードよりもゴールドカード、プラチナカードというように、ランクが高いほど利用限度額が高く設定される傾向にあります。

なぜならゴールドカード以上の申込者は想定年収が高く、買い物額も大きい傾向にあるためです。

キャッシング枠とはクレカでお金を借りられる上限額

キャッシング枠とは、クレジットカードを利用して現金を借りられる上限額のことを指します。

例えば、キャッシング枠が50万円の設定であれば、ATMやネットを通して50万円まで借り入れできます。

キャッシング枠は貸金業法の総量規制の制限を受けるため、年収の3分の1以上に設定できません。

クレジットカードで現金を借りるキャッシングは、総量規制の対象となり、年収の3分の1を超える貸付けが禁止されます。

引用元:日本貸金業協会|総量規制

また、ショッピング枠では買い物した金額のみを支払うのに対し、キャッシングは元本に加えて利息を上乗せして返済します。

例えば、JCBのクレジットカードでは金利設定が15.00~18.00%となっています。

2023年8月20日に50万円を年利18.0%でキャッシングした場合、返済金額及び支払い日は以下のとおりです。

シミュレーション結果

ご利用金額 500,000円 お支払い手数料 11,589円 お支払い合計金額(合算) 511,589円 お支払い予定日 2023年10月10日

毎月の返済額設定はカード会社によって異なる場合もあるので注意が必要です。

利用可能枠はショッピング枠とキャッシング枠の合算

クレジットカードの2つの利用限度額(ショッピング枠とキャッシング枠)の合算を総利用枠と呼ぶことがあります。

総利用枠はショッピング枠の上限と同じに設定され、ショッピング枠とキャッシング枠の合計になるわけではありません。

例えば、ショッピング枠100万円、キャッシング枠が50万円なら、利用できる合計額は100万円に設定されている場合が多いです。

つまり、それぞれの限度額合計150万円の利用ができるわけではなく、ショッピング枠で90万円を使うとならキャッシング枠は残り10万円になります。

なお、キャッシング枠の利用予定がなければ、キャッシングなしでカードを発行することも可能です。

キャッシング枠の希望なしでカード発行を申請すると、審査に通りやすくなる利点もあります。

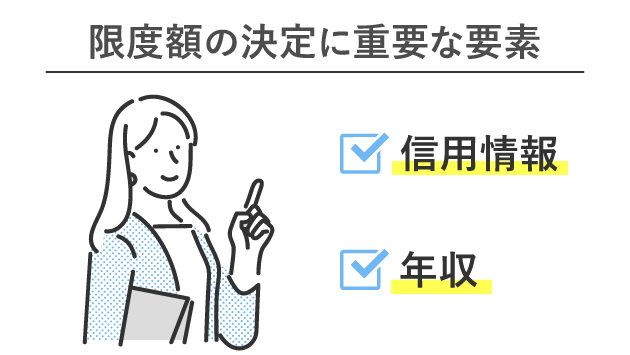

限度額の決まり方は?年収や個人信用情報が重要

クレジットカードの利用限度額は、申込者の年収や個人信用情報のほか、複数の要素から審査して決められます。

限度額を決めるにあたり、審査される項目としては以下の要素が挙げられます。

- 信用情報

- 職業

- 勤務先の会社規模

- 雇用体系

- 勤続年数

- 年齢

- 他社借入額

カード会社からすると、返済できるかどうか見極めるために特に年収と信用情報を重視する傾向があります。

ただし、各社で審査基準が異なるので、同じ人でも発行するクレジットカードによって、異なる利用限度額が設定されることも珍しくありません。

例えば、年収が高く、大企業の正社員で勤続年数が長い人であれば、利用限度額が多く設定されやすくなります。

年収は利用限度額が決まる大きな要素

クレジットカードの利用限度額の決定に年収は大切な要素になります。

なぜなら、カード会社からすると高年収であれば、支払い遅延などのトラブルを起こす可能性が低いと判断するからです。

また各社の審査において、申込者の支払い可能見込額の調査を法律で義務づけられているので年収は必ず確認されます。

年収別に設定されるクレジットカードの限度額目安は以下のとおりです。

| 年収 | 限度額(目安) | カードランク(例) |

|---|---|---|

| 学生または100~200万円前後 | 10万~30万円 | 一般カード |

| 300~400万円前後 | 30~200万円程度 | 一般カード/ゴールドカード |

| 500万円以上 | 50~300万円以上 | ゴールドカード/プラチナカード |

※年収と限度額の目安はあくまで筆者が調査した範囲です。実際の限度額はカード会社や券種、申込者の属性、その他様々な要因で変わることを予めご了承ください。

他のカードやキャッシングの利用枠がどの程度あるか

他に保有しているクレジットカードでのショッピング枠やキャッシング枠が大きいと、新たに申し込むクレジットカードの利用限度額に影響があります。

なぜなら、既に認められている総利用枠はいつでも利用できる状態のため、カード会社はその利用分も考慮して新しいカードの利用限度額の設定をするからです。

例えば、年収200万円・総利用枠100万円のカードを持っている方が新しいカードの発行を申請する場合、カード会社は年収の半分はすでに使える状態であることを踏まえて審査をおこないます。

新しいカードの限度額200万円としてしまうと年収以上の支払いになってしまうため、カード会社は50万円に設定する可能性もあります。

そのため、全く利用しないカードは解約しておくと、新しく発行するカードの利用限度枠が増えるかもしれません。

所有しているクレジットカードが多いと、審査落ちの原因となる可能性もあります。

特にキャッシング枠は貸金業法の総量規制の影響も受けるため、他カードのキャッシング枠やカードローンの金額の合計は事前に確認しておきましょう。

個人信用情報も審査の過程でチェックして限度額に反映する

カード会社は審査の過程で、CICなどの個人信用情報機関からもクレジットカードの利用状況なども確認して限度額を決定します。

もし、過去の金融事故を起こしてから時間が経っていない場合、限度額が低く設定されたり、審査に通過できなくなったりする可能性もあります。

例えば、大企業勤めの高年収であっても、カードの支払い遅延を繰り返していたなど信用情報のステータスが悪いと、カードの限度額が低く設定されることもあるでしょう。

自分の信用情報を知りたい人は、CICで情報開示請求をすることも可能です。

郵送での情報開示は1,500円かかるのに対し、インターネット経由なら500円で最短即日で閲覧が可能です。

すぐに情報を知りたい人は、費用も手間も少ないインターネット経由での開示請求が良いでしょう。

インターネットでの開示は、以下の手順で簡単に取得できます。

- 利用環境・支払い方法の確認をおこなう

- お客様情報など必要事項を入力する

- 利用手数料の決済をおこなう

- 開示情報が表示される

利用限度額が勝手に上がるのはなぜ?

クレジットカードを継続的に利用していると、何も手続きをせずとも利用限度額が勝手に上がるケースもあります。

これはカード会社が定期的に利用状況や支払い状況などを調査したうえで、カード会社の判断で自動的に限度額を上げている場合があるためです。

例えば、楽天カードでは利用者からの増額申請の有無に関わらず、会員の再審査をおこない、必要に応じて限度額を増やす可能性もある旨が会員規約に明記されています。

当社は、会員のカード利用状況、会員の再審査の結果、その他の事情を勘案して、本条第1項及び第2項の利用可能枠を必要に応じて増枠又は減枠(0円とすることを含む)できるものとします。

支払い遅延などもせずに継続利用をすることで、カード会社からの信用が上がり利用限度額を増やしても問題ないと判断されていると考えられます。

ただし、カード会社によっては申請をしないと利用限度額が変わりません。

利用限度額の平均は?初めてなら10~100万円程度

クレジットカードで設定されている利用限度額は、発行するカード会社やカードランク、本人の信用情報などによって決まるため、平均額はどこのカード会社も公表していません。

とはいえ、一般カード、ゴールドカード、プラチナカードの順番に限度額が高くなる傾向にあります。

カードランクごとの利用限度額の目安は以下の通りです。

| カード | 利用限度額の目安 |

|---|---|

| 一般カード | ~100万円 |

| ゴールドカード | ~200万円 |

| プラチナカード | ~500万円 |

上記の金額はあくまで目安のため、同じゴールドカードのランクでも発行するクレジットカード会社や、申込者の属性によっても異なる設定になる点は注意してください。

最大の限度額を公表しているカードもあります。

例えば、三菱UFJカードでは、一般カードで最大100万円、ゴールドプレステージ(ゴールドカード)で最大300万円、プラチナカードで最大500万円の限度額設定です。

利用限度額の大きいクレジットカードを発行したいなら、ランクの高いカードを選ぶのが良いでしょう。

審査難易度は上がりますが、同じ年収でもゴールドカードやプラチナカードの方が高い限度額設定で発行できます。

利用限度額を超えると使えなくなるので注意しよう

あらかじめカード会社に認められている利用限度額をオーバーすると、カードでの支払いができなくなるので注意しましょう。

自分の持っているクレジットカードの限度額と利用残高を把握しておけば、支払いできない事態を防げます。

また、クレジットカードを複数枚持っておくことも、万が一の際の予防策として有効です。

利用限度額を超えると支払いができなくなる

利用限度額を超えてしまうと、実店舗での支払いでクレジットカードを利用しようとしても決済できません。

もちろんAmazonや楽天市場などのオンラインショッピングなども同様で、カード番号等の必要事項を入力してもエラーが表示されます。

利用限度額を超えてしまうと、引き落としされて利用残高が少なくならない限り、基本的にクレジットカードは利用できないままです。

特に旅行や買い物などでカードを頻繁に利用している時期は、こまめに確認をして限度額を上回らないよう注意しましょう。

限度額を超えてしまった場合の対処法

限度額を超えてしまっているけどクレジットカードで支払いをしたい場合、以下のような対処法があります。

- 継続的もしくは一時的な利用限度額の引き上げを申請する

- カードをアップグレードする

- 繰上げ返済をおこなう

ただし、カード会社の審査が入るケースもあり、解決できるとは限らないので注意しましょう。

利用限度額の引き上げ申請をするとは、過去の支払い状況を踏まえ審査がおこなわれます。

カードのアップグレードも同様に申請しても、発行審査に通過できるかは確約されません。

繰上げ返済は対応していないカード会社もあり、加えて手元に支払いできる現金が必要になります。

いずれの手段も申請してから許可されるまで時間がかかる可能性もあります。

支払いするときに決済できず、慌てる事態に陥るのを防ぐためにも、限度額を超過する前に利用限度額の増額を申請しておくなど、早めに準備をしておくことが大切です。

限度額を超えてないのに使えない理由

限度額を超えていないのにも関わらず、持っているクレジットカードが使えなくなるケースもあります。

原因は自分自身ではなく、カード会社や店舗側の可能性もあるため、以下のケースに該当していないか確認してみてください。

- 支払い延滞により利用停止とされた

- クレジットカードの有効期限が切れている

- 暗証番号が間違っている

- 店舗の決済端末の不具合

- 磁器不良によりカードが読み取られない

- ネットワーク障害

限度額超過や支払い延滞などの自分自身が原因でないにも関わらず、決済できない場合はクレジットカード会社に連絡してみましょう。

クレカの上限額を引き上げる方法

クレカの利用上限額を引き上げる方法は、限度額の引き上げ申請か、保有しているカードが最上位カードでなければグレードアップの申請です。

上限額の引き上げ申請には継続的なものと一時的なものの2種類あります。

| 継続的な引き上げ |

|

|---|---|

| 一時的な引き上げ |

|

引き上げ申請の希望をすると、今までの利用実績等を見てカード会社が審査を行うため、必ずしも認められるとは限りません。

過去の支払い遅延などカード会社にとってマイナスの情報が記録されている場合や、そのカードを作成してから日が浅く支払い実績が少ない場合など、引き上げが認められない可能性もあります。

同じく審査が必要になるものの、カードランクのグレードアップでも上限額を引き上げることも可能です。

クレジットカードの限度額に関するQ&A

限度上限を増枠できますか?

限度上限の増枠をする方法は2つあります。

限度上限の増枠したい旨をカード会社に申請して認めてもらう方法と、カードランクをアップグレードして大きくする方法です。

ただし、どちらも今までのクレジットカードの利用状況などを見ながら再審査されるため、申請しても必ず限度上限が引き上げられるとは限らない点に注意しましょう。

利用限度額を確認する方法は?

クレジットカードの利用限度額はWebやアプリからアクセスできる会員ページや、毎月の請求額が記載されている利用明細書などで確認できます。

また利用残高などを差し引いたリアルタイムでの利用限度額を知りたいなら、カードによって確認方法は異なるものの、会員ページにて確認できる場合が多いです。

カード会社の明細にあるご利用可能額とは何ですか?

カード会社の明細にあるご利用可能額とは、ショッピングとキャッシングを合わせて利用できる総利用枠から、利用残高を差し引いた金額のことです。

明細書を発行した時点での利用可能な金額が記載されています。

例えば、総利用枠が100万円、利用残高が30万円の場合、ご利用可能額は70万円になります。

なお、ご利用可能額という名称はカード会社によって異なる場合があるので注意しましょう。

利用枠は引き落としのタイミングでリセットされますか?

引き落としのタイミングでリセットされる利用枠は引き落としされた分だけです。

請求金額確定から引き落とし日までにクレジットカードを利用した金額は、引き落とし後も利用枠から差し引かれたままです。

そのため、引き落としされても利用枠が完全にリセットされるわけではありません。

例えば、総利用枠が100万円のクレジットカードで請求金額が30万円、その後引き落とし日まで10万円を利用した場合、引き落とし後の利用可能な金額は90万円となります。

リボ払いをしたら利用限度額はどう決まる?

クレジットカードでリボ払いを選択して購入をすると、支払いが終わっていない金額の分だけ、利用残高として残り続けます。

総利用枠から利用残高を差し引いた金額が実際に利用できる限度額になります。

例えば、5万円の買い物でリボ払いを選択して、1万円のみ支払いが終わっている場合の利用限度額は次のとおりです。

リボ払いの残額4万円とショッピングとキャッシングの利用した金額の合計を総利用枠から差し引いた金額が、現時点での利用可能額となります。

またリボ払いの利用限度額は割賦枠の一部で、ショッピング枠、キャッシング枠とは別になっています。

リボ払いの金額が増えるほど支払う手数料も多くなるため、気を付けましょう。

上限額を減額や減らすことはできますか?

クレジットカードの利用上限額の減額も可能です。

不正利用の予防や使い過ぎ防止のためなどの個人的な理由でも上限額を減らすことは可能で、カード会社に連絡し、減額手続きをおこないます。

減額方法はアプリやWebから簡単に手続きできたり、電話が必要になったりとカード会社によって異なります。

保有しているカードのホームページやお問合せ窓口などから手続き方法を確認してみてください。

■ 齋藤 正勝(さいとう まさかつ)

- 株式会社ミンカブ・ジ・インフォノイド 取締役副社長 兼 COO

- 株式会社ミンカブアセットパートナーズ(金融商品仲介業 登録申請中) 代表取締役社長

- 株式会社ミンカブ Web3ウォレット 取締役会長 兼 CEO

- 一般社団法人 新経済連盟 幹事

- 一般社団法人 日本デジタル空間経済連盟 理事

銀行代理業許可:関東財務局長(銀代)第8号の「カブドットコム証券株式会社(現・auカブコム証券株式会社)」の創業者で長く代表取締役社長を歴任。退職後は当社取締役副社長 兼 COOに就任。これまで培った金融関連事業に加え、メタバースやWEB3など新事業にも精力的に取り組む。また個人投資家としても市場に積極的に参加。著書は「本気論―フリーターから東証一部上場企業の社長になった男の成功法」「カブドットコム流 勝ち残り法則80ヵ条 (講談社+α文庫)」など。